Детективи Бюро економічної безпеки (БЕБ) проводять розслідування за фактом ухилення від сплати понад 1 млрд грн податків…

Игорь Домброван: Фондовый рынок США ждут тяжелые времена

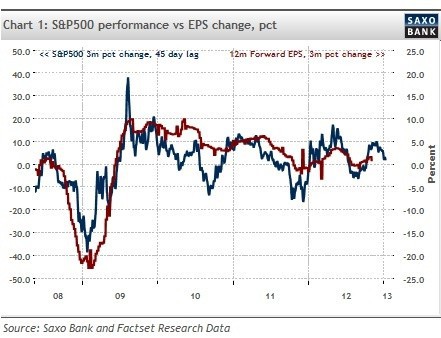

В нынешнем сезоне отчетности среди компаний, входящих в индекс S&P500, мы могли наблюдать целый ряд негативных прогнозов, и в настоящий момент уровень является максимальным с начала сбора данных с 1996 года. Инвесторы учитывают это в своей торговле, и общая динамика начинает ухудшаться. Как видно на приведенном ниже Графике 1, показатель динамики за 45-дневный период стремится к нулю.

В нынешнем сезоне отчетности среди компаний, входящих в индекс S&P500, мы могли наблюдать целый ряд негативных прогнозов, и в настоящий момент уровень является максимальным с начала сбора данных с 1996 года. Инвесторы учитывают это в своей торговле, и общая динамика начинает ухудшаться. Как видно на приведенном ниже Графике 1, показатель динамики за 45-дневный период стремится к нулю.Если историческая схема сохранится, то это может означать снижение темпов роста коэффициента прибыли на акцию в перспективе ближайших 12 месяцев, так как S&P500 примерно на 45 дней опережает изменения в этом коэффициенте.

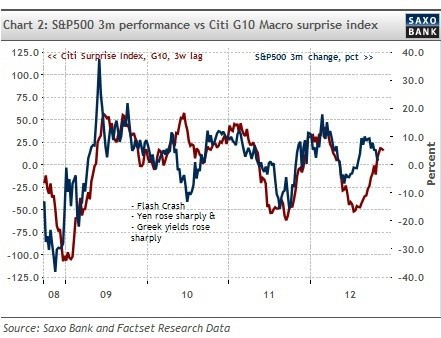

Конечно, здесь очень важно отметить, какие компании (и в каких секторах) озвучили негативные прогнозы, но можно не сомневаться, что общая макроэкономическая среда влияет на образ мышления инвесторов. На Графике 2 показан индекс макроэкономической неожиданности банка Citi, который с 2008 года опережает ценовую динамику S&P500 приблизительно на две недели. Летом 2012 года рынок неожиданно вырос, несмотря на падающие макроэкономические показатели. Такая аномалия делает рынок уязвимым в случае, если далее макро-картина ухудшится еще сильнее.

Именно об этом и говорит нам индекс неожиданности Citi. Макроэкономическая статистика начинает выходить хуже прогнозов. Похоже, что инвесторы уже частично сняли прибыль: динамика S&P500 начала ухудшаться перед приближающейся вершиной по показателям макроэкономической неожиданности. Индекс неожиданности Citi пока не включился в нисходящий тренд, но за ним необходимо внимательно следить, так как это окажет дополнительное давление на рынок.

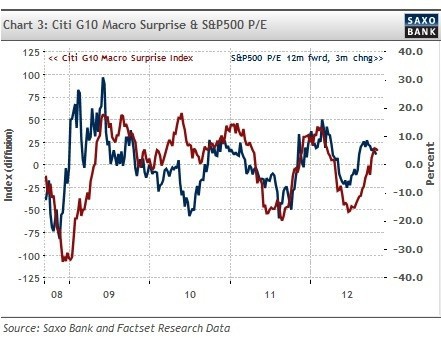

Ожидание инвесторами лучших времен привело к значительному росту стоимости (коэффициента P/E) в течение лета, что и стало главным движущим фактором укрепления фондовых рынков. Кроме того, возможно, что на протяжении длительного периода времени инвесторы торговали в условиях постоянно снижающейся доходности по облигациям, которой манипулировали центральные банки. В какой-то момент они были «вынуждены» перейти на фондовый рынок в поисках большей доходности. Однако там им грозит гораздо более высокий риск, чем на рынке облигаций.

Если макроэкономическая картина продолжит ухудшаться, то разочарованные состоянием экономики инвесторы и перегоревшие охотники за доходностью к концу года могут образовать опасную смесь. Позиционирование и сокращение рисковых вложений являются обычным делом для конца ноября и начала декабря, поэтому времени для урегулирования обстановки очень мало.

Катализаторы движения в настоящий момент

Помимо наблюдения за индексом макроэкономической неожиданности, инвесторы ищут признаки решения проблемы «фискального обрыва» в США. Возможно, что теперь решение уже не за горами, так как по итогам выборов действующая администрация президента осталась у власти. Компромисс может быть достигнут быстрее, чем если бы президентское кресло занял новый человек. Если решение проблемы «фискального обрыва» затянется, то это может спровоцировать инвесторов на решительные действия, и тогда акции упадут.

Кроме того, инвесторам следует обратить внимание на Европу, где в центре событий находится Греция. 12 ноября состоится очередная встреча министров финансов стран Европы, и всех мучает вопрос: предоставят ли они Греции необходимую ей сумму в размере 31 миллиарда евро? Может быть, они отложат принятие решения до тех пор, пока «Тройка» (Европейский союз, Европейский центральный банк и Международный валютный фонд) не подготовит отчет о выполнении Грецией своих обещаний для получения дополнительной финансовой поддержки. Такая отсрочка внесет смуту на рынок и негативно скажется на акциях.

Испания пока отошла на второй план, получив некоторую свободу действий после того, как доходность по государственным облигациям сократилась наполовину, и платежи по долгам уменьшились. Пока премьер-министр Рахой не исчерпает все средства, официального обращения за помощью мы не увидим. Однако если финансовые рынки потеряют веру, то это подтолкнет его к действиям, что, в свою очередь, приведет к падению акций и росту доходности по облигациям.

Что действительно могло бы изменить такую мрачную картину, так это однозначное улучшение ожиданий относительно экономического роста, которое повлекло бы за собой целый ряд приятных макроэкономических неожиданностей. Это воодушевило бы инвесторов и поддержало их веру, а значит, они сохранили бы на балансе инвестиции в рисковые активы.

Существуют четкие признаки ухудшения ситуации для инвесторов фондового рынка. Это может означать, что цены до конца 2012 года будут снижаться. Если макроэкономические неожиданности и дальше будут носить отрицательный характер, то рынок будет позиционироваться на продажи.

График 1: Динамика индекса S&P 500 в сравнении с изменением коэффициента прибыли на акцию (EPS), %

График 2: Динамика индекса S&P 500 с временным интервалом 3 мес. против индекса макроэкономической неожиданности Citi G10

График 3: Индекс макроэкономической неожиданности Citi G10 и коэффициент P/E по индексу S&P500

По материалам: РБК daily