На сьогодні мікрофінансові організації (МФО) стали невід'ємною частиною фінансової системи, надаючи широкий спектр послуг…

Неистовые быки: как Wall Street попала в зависимость от «скоростных» торгов.

От редактора: один из наиболее примечательных моментов в катастрофе, произошедшей с Knight Capital Group – трейдинговой компанией, потерявшей на этой неделе $440 миллионов [статья была опубликована на сайте журнала Wired 08.03.12 — прим. переводчика] – скорость этого коллапса. Новостные сводки сообщили, что большая часть совершенных сделок, приведших к падению биржевых цен и колоссальным убыткам, произошла меньше, чем за час. И это падение, спровоцированное действиями ПО, в очередной раз заставило финансовое сообщество задуматься о том, что гонка за прибылью в итоге может обернуться выбором быстрых, но плохо управляемых и недостаточно «интеллектуальных» программных решений. Мы публикуем эту историю до ее официального выхода в печать в сентябрьском журнале Wired, поскольку она демонстрирует, насколько близко Wall Street подошла к точке, когда такие стремительные падения станут совершаться со все возрастающей частотой, и как далеко готовы зайти трейдеры в погоне за скоростью совершения торговых операций.

В 2012 году двухдевная конференция алгоритмических трейдеров New York Battle of Quants («Битва Квантов») прошла в конце марта, спустя всего несколько дней после того, как группа исследователей признала, что в эксперименте, который мог бы пошатнуть устои современной физики, была допущена ошибка. Исследователи заявляли, что субатомные частицы под названием нейтрино могут перемещаться в пространстве быстрее скорости света.

[«Квантами» в западном биржевом сообществе называются физики и математики, строящие алгоритмы извлечения прибыли из краткосрочных колебаний цен, на основе количественного финансового анализа (quantitative analysis) — прим. переводчика]

Однако, они ошибались: шесть месяцев спустя им пришлось взять назад свои заявления. И, коль скоро у нас нет никаких оснований усомниться в постулатах Специальной теории относительности, новости о том, что нейтрино подчиняются законам физики так же, как и раньше, ставят заключительную точку в погоне квантов – физиков, инженеров и математиков-переквалифицировавшихся-в-финансистов, генерирующих не менее 55% торгового оборота акциями в США – за их несбыточной мечтой. А ведь возможность отправлять сигналы быстрее скорости света могла бы обеспечить рынкам невиданную ранее прибыль – в конечном счете это было бы равносильно ведению торгов «в прошлом» – все равно, что поставить на лошадь уже после забега.

«В период между первым материалом, вышедшим в сентябре, и прошлой неделей паренек из моего магазина написал две статьи, объясняющие, как это может стать реальностью», – сочувствующе произносит за чашкой кофе седеющий экс-физик, рассматривающий огромное полотно Кита Харинга, явно доминирующее над другими предметами в зале аукционного дома Chrisrie’s, где проходит конференция. «Ну и конечно же, вам для этого понадобился бы ускоритель частиц».

Если бы на этом требования заканчивались, кто-нибудь обязательно бы уже что-то сделал. Одной из основных тем конференции этого года была «гонка на выживание» – соревнование, в котором цена не являлась предметом интереса, и которое заключалось в поиске абсолютного теоретического минимума времени, затрачиваемого на одну торговую операцию.

Эта переменная, называемая латентностью (latency, задержкой), стремительно приближается к физическому пределу, определяемому скоростью света и квантовой механикой. Но, пожалуй, даже Эйнштейн не осознавал в полной мере, до какой степени электромагнитные волны оказываются послушны воле денег. Кевин Мак Партленд из Tabb Group, анализирующий информацию по финансовой индустрии, предсказывал, что в 2010 году компании потратят $2,2 млрд. на создание торговой инфраструктуры – покупку высокоскоростных серверов, обрабатывающих данные с торгов, и оптоволоконных кабелей, соединяющих их в сеть, которая свяжет весь земной шар. А ведь это происходило еще до того, как был запущен проект, соединяющий новым трансатлантическим кабелем Нью-Йорк с Лондоном, а Лондон (через Северный Ледовитый Океан) с Токио – и все это для того, чтобы на сотые доли секунды сократить время на получение данных и отправку команд.

Высокочастотные трейдеры [в России прижилась также калька с английского – HFT – трейдеры (High Frequency Trading) – прим. переводчика] – подмножество квантов, инвесторы, зарабатывающие деньги по-новому: в единицу времени они получают долю цента, помноженную на сотни акций – и так десятки тысяч раз на дню. Эти трейдеры занимают аномальную позицию на Wall Street, привнося в ее атмосферу необычную смесь робости и заносчивости, так непохожую на чистую, незамутненную самонадеянность обычных инвестиционных банкиров.

Один из пионеров высокочастотного трейдинга, компания Trade worx, занимает достаточно скромный офис в двух пролетах от UrbanOutfitters [компании по продаже одежды, аксессуаров и товаров для дома, ориентированных на молодежь – прим. переводчика] в сонном пригороде Нью Джерси. Здесь работают двадцать человек, примерно половина из них – «трейдеры на полу» [т.е. трейдеры, работающие в зале биржи – прим. переводчика], каждый из которых следит сразу за тремя мониторами, отображающими посекундные колебания доли пенни. Через эту тихую, залитую солнцем комнату со стенами из кирпича в день проходит лишь 1,5% от общего объема акций, торгующихся на биржах США.

В первый день нью-йоркской конференции Аарон Браун, легендарный квант и бывший профессиональный игрок в покер, выходит на сцену в помятых брюках-чинос и кожаном пиджаке, чтобы прочитать собравшимся лекцию по теории игр. Он открывает свою речь словами «3.14159», после чего замолкает в ожидании. Из угла зала доносится ответ: «265358». Вместе эти двое назвали первые 12 цифр числа пи – тайный гиковский пароль.

«Здесь вы вряд ли найдете тех, кого называют сильными мира сего», – говорит Чарльз Джонс, профессор экономики Колумбийской Бизнес-Школы. «Для многих из тех, кто пришел сюда в галстуке, этот галстук – скорее всего единственный».

Все быстрей и быстрей вращаются колеса финансового мира, а вместе с тем растет и риск внезапной катастрофы, когда незначительные изменения где-то в недрах системы вырастут в глобальный кризис за доли секунды.

«Впервые за всю историю финансов машины начали проводить торги настолько быстро, что человек не имеет ни малейшей возможности вмешаться в это», – произнес Эндрю Хэлдейн, управляющий Bank of England, на другой недавней конференции. «И в дальнейшем этот разрыв будет только увеличиваться».

Это движение набирает силу уже более десяти лет. Люди, принимающие решения об инвестировании на основе собственной оценки состояния экономики и прогнозов по отдельным компаниями, вынуждены отступать. Компьютеры – руководствующиеся новостными лентами и сгенерированной другими компьютерами информацией по трендам, взаимодействующие только друг с другом – набирают популярность. Традиционная экономика рассматривает все это, как чистое благо: никто не ставит под сомнение, что все торги укрепляют экономику, поскольку повышают «ликвидность» – способность инвесторов покупать или продавать активы по наиболее выгодной цене.

Действительно, в 2007 году SEC [The United States Securities and Exchange Commission – Комиссия по ценным бумагам и биржам – прим. переводчика] выдвинула новое амбициозное правило, и национальная рыночная система США обогатилась десятками новых торговых площадок, однако сейчас, когда длительность транзакции измеряется микросекундами, а разброс цен лежит в диапазоне шестого знака после запятой, для этих новых возможностей, вероятнее всего, наступил период убывающей доходности.

Так что в случае, если в физике не произойдет новых научных прорывов, мы с вами будем наблюдать закат тренда, начавшегося, когда Ротшильды, по легенде, посылали почтовых голубей, чтобы узнать исход Битвы при Ватерлоо и использовать эту информацию в процессе торгов. В течение почти сотни лет, вплоть до 1970-х в финансовых коммуникациях главенствовали тикерный аппарат (для получения данных) и телефон (для отправки команд). Сейчас во главу угла становится высокоскоростной сервер, связанный с биржей оптоволоконным кабелем минимальной возможной длины, поскольку каждая миля оптоволокна дает примерно 8 микросекунд задержки информации. Технологии приносят финансовому миру такие прибыли, что любые расходы на исследования и инфраструктуру, позволяющие сэкономить эти микросекунды, того стоят.

Эта гонка продолжается и в сфере аппаратного обеспечения финансового мира. Дата-центр NYSE-Euronext [группа компаний, образовавшаяся в процессе слияния Нью-Йоркской фондовой биржи NYSE и европейской биржи Euronext – прим. переводчика] – международного конгломерата, включающего в себя Нью-Йоркскую фондовую биржу – находится в строении в пригороде Махваха, штат Нью Джерси, в 27 милях от Wall Street.

Помимо компьютеров, обрабатывающих торги на бирже и занимающихся подбором продавцов и покупателей с адекватными друг другу предложениями, там находятся высокочастотные трейдинговые сервера, получающие информацию и формирующие команды продавать или покупать в соответствии с программами – алгоритмами. Трейдеры платят за возможность поставить свои сервера в это же здание, и, чтобы уравнять шансы для всех, инженеры скрупулезно увеличивают длину кабелей между всеми серверами. Да, речь идет о плюс-минус нескольких футах длины. И о скоростях приближающихся к скорости света.

А теперь помножьте эти усилия на ширину континента или океана. Квантовые или релятивистские составляющие межмашинного взаимодействия, не требующего нашего вмешательства, во много раз опережают реакцию человека. Тренд, начавшийся с голубей найдет свой конец в мире субатомных частиц, передающих данные, которые устаревают еще до того, как прибудут к месту назначения.

Часть 2

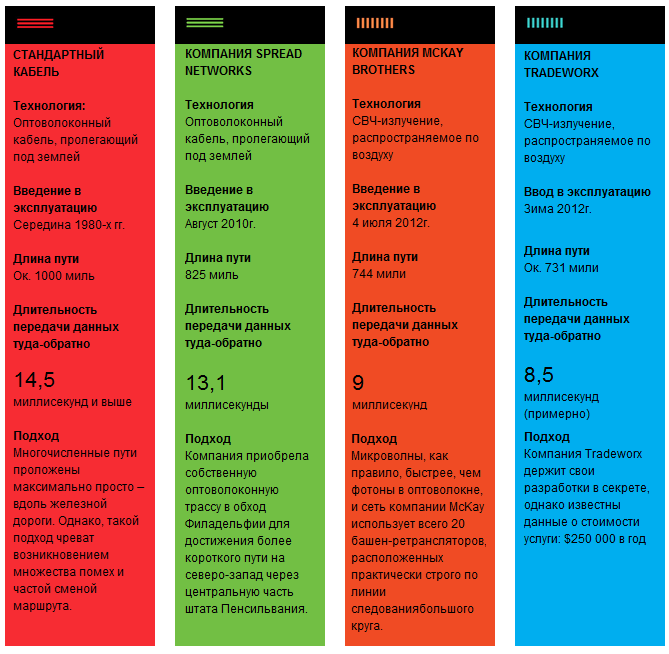

Два крупнейших трейдинговых центра Америки, Нью-Йорк и Чикаго находятся на расстоянии 720 миль друг от друга – расстояние, преодолеваемое за 3,9 миллисекунд, если двигаться, как фотон – со скоростью света. Однако различия в современных технологиях передачи данных или в том, сколько времени занимает прохождение этого пути, для высокочастотных торгов представляет разницу, измеряемую в миллионах долларов (Кэти М. Палмер).

Не все торги проходят в Нью-Йорке. Исторически сложилось, что такие производные финансовые инструменты, как фьючерсы и опционы, торгуются по большей части на Чикагской Товарной Бирже, в 720 милях от Нью-Йорка. Поэтому несколько лет назад компания под названием Spread Networks начала потихоньку выкупать части оптоволоконной трассы на маршруте, который мог бы примерно на 140 миль сократить длину кратчайшего оптоволоконного пути между Чикагской Товарной Биржей и коммуникационным хабом в городе Картерет, Нью-Джерси, в котором расположен главный дата-центр Nasdaq.

Существующие сети по большей части проложены вдоль железной дороги – они были спроектированы для обслуживания населенных пунктов, а не для прямой связи между трейдерами. Вместо того, чтобы поворачивать на юг к Филадельфии, оптоволоконная трасса компании Spread Networks идет на северо-запад через центральную часть штата Пенсильвания, а затем уходит на запад к Кливленду. Задержка при обмене информацией, как правило, измеряется длительностью передачи данных туда-обратно, как бывает, например, в случае отправки команды и ее подтверждения (round trip), и до того, как в 2010 году Spread Networks запустила свою трассу в эксплуатацию, подобная задержка по словам руководства компании составляла 14,5 миллисекунд, однако существовавшая трасса была перегружена так, что в действительности пользователям приходилось ждать в среднем 15,9 миллисекунд.

В компании Spread эту задержку удалось сократить до 13,1 миллисекунды для премиум-сервиса под названием «dark fiber» («темная нить») – выделенного соединения, которое пользователю не нужно делить с другими клиентами компании. Цены на эту услугу строго засекречены, однако по общим оценкам трейдеров она стоит «прилично».

В Spread активно потянулись клиенты, однако к весне 2012 года на горизонте возник еще более «быстрый» конкурент. В силу непростых физических свойств, скорость света в любой среде обратно пропорциональна показателю преломления этой среды – поэтому по оптоволоконному кабелю сигнал идет со скоростью 200 000 км/сек, по сравнению со скоростью 300 000 км/сек в атмосфере [ грубое сравнение автора с пороговыми скоростями – прим. переводчика]

Наиболее быстрым типом связи между Чикаго и Нью-Йорком могла бы стать связь по воздуху, которая предполагает создание цепи телекоммуникационных башен. Подобную сеть строит компания Tradeworx, тем же заняты и в McKay Brothers, калифорнийской фирме, которая надеется, что ее система с задержкой меньше, чем в 9 миллисекунд, будет самой быстрой. Со-основатель McKay Brothers Боб Миэйд (Bob Meade) с гордостью заявляет, что в их системе используется минимально возможное количество башен – 20, а сама цепь отклоняется от пути следования идеальной геодезической окружности (более известной под поэтическим названием «большой круг», кратчайший путь между двумя точками на поверхности земли) всего на 4 мили.

[Кратчайшим путем между двумя точками на поверхности земного шара является не сам большой круг, а ортодромия, наименьший из отрезков дуги большого круга, проходящий через эти точки – прим. переводчика]

Путь, по которому следует сигнал в системе, созданной McKay Brothers, включает еще примерно 2 мили движения внутри самих башен по проводам, соединяющим параболические антенны в сотнях футов над землей с усилителями внизу.

Минус такой системы заключается в том, что сигнал, передаваемый СВЧ-излучением в диапазоне 11 ГГц может быть прерван из-за ураганов или специфических атмосферных условий, в результате которых он может не достигнуть принимающей антенны. CEO Spread NetworksДэвид Барксдейл (David Barksdale), часто упоминающий о «пяти девятках» (99,999%-ной надежности оптоволоконных соединений), заявляет, что его не пугают конкуренты, использующие СВЧ-излучение: «Люди годами говорят о создании беспроводных сетей с малой задержкой передачи информации. Мы не верим в то, что передача данных на дальние расстояния с помощью СВЧ-излучения – подходящая технология для высокоточных трейдинговых приложений в силу ряда ключевых ограничений» (что это за ограничения, Барксдейл не сказал). Однако Миэйд, бывший гарвардский физик и квант, убежден в том, что скорость в этой области гораздо важнее надежности. Если используемое вами соединение надежно лишь на 99%, вы не сможете зарабатывать деньги в 1% времени, если же оно медленнее, чем у конкурентов, вы проигрываете в 100% случаев.

Другие ключевые маршруты – из Нью-Йорка в Лондон и из Лондона в Токио (часы торговли в США слабо пересекаются с часами работы бирж в Азии, поэтому потребность в ультрабыстром соединении Нью-Йорка с Токио сравнительно невелика). Как минимум три компании объявили о своих планах проложить оптоволоконный кабель под Атлантическим океаном между Европой и Японией. Одна из трасс огибает побережье России и выходит на берег в северной части Мурманска, другая пересекает Северо-Западный проход в канадской части Арктики. Когда в 2014 году эти оптоволоконные трассы войдут в эксплуатацию, они сократят задержку в передаче информации в азиатском направлении с 230 до 155-168 миллисекунд.

Тем временем производители начали создавать оптоволоконный кабель для новой связи Нью-Йорка с Лондоном: он будет на 311 миль короче кабеля, используемого в настоящее время, и сократит длительность передачи данных в обоих направлениях с 65 миллисекунд до 60. Это станет возможным за счет того, что новый кабель будет следовать вдоль отрезка дуги большого круга, пересекая Большую Ньюфаундлендскую банку.

Большинство трансатлантических кабелей проложены на большой глубине во избежание повреждения кабеля акулами. В том, что акулы нередко угрожают финансовой индустрии, перекусывая оптоволоконные кабели, некоторые могут усмотреть торжество кармической справедливости. Дело в том, что акул привлекает электромагнитное поле, создаваемое проводами, которые питают усилители, расположенные через равные интервалы по всей длине кабеля. Вблизи континентального шельфа кабели должны быть оснащены дорогостоящей защитой от акул и, по возможности, пролегать по дну, чтобы избежать повреждений от якорей и рыболовецких сетей. Для того, чтобы извлечь преимущества из более короткой трассы, 60% длины нового кабеля будут усилены дополнительной защитой.

К лету 2013 года прокладку кабеля начнут два корабля, которые должны будут встретиться на середине Атлантики примерно через 3 месяца, как сообщает компания Hibernia Atlantic, работающая над этим проектом, который получил название Project Express.

Стоимость проекта – около $300 миллионов. Предположительное время использования до момента устаревания определить сложно. Ну а что еще можно было сделать? В отличие от трассы Нью-Йорк – Чикаго Атлантический Океан – крайне нестабильная среда для возведения телекоммуникационных башен. С другой стороны, когда во время Битвы Квантов я задал этот вопрос главному инженеру компании Dymaxion Capital Management, занимающейся высокочастотным трейдингом, он усмехнулся.

«Дроны сейчас решают куда более сложные задачи», – сказал тот.

«Дроны?»

Часть 3

Конечно, ответил он. На протяжении всего пути через Атлантику на равных промежутках вполне может выстроиться флот беспилотных дронов на солнечных батареях, каждый из которых мог бы нести на себе ретранслятор СВЧ-излучения. Я начал искать возражения против этой безумной идеи, как вдруг осознал, что начиная с 9 утра услышал не меньше 10 куда более сумасшедших предложений. «Кто-нибудь рано или поздно так и сделает», – заявил мой собеседник.

Высокочастотные трейдеры зарабатывают деньги из воздуха, собирая пенни, появляющиеся и исчезающие, как виртуальные частицы квантовой теории поля. Их цель – заканчивать каждый торговый день без открытых позиций, т.е. выйти из рынка, сохранив прибыли в банке. В зависимости от выбранной модели, они могут неплохо существовать, получая прибыль лишь с 55% сделок. Они постоянно проверяют цены, ищут паттерны и тренды или возможность приобрести что-либо в одном месте за $1, а продать где-нибудь еще за $1,01 или $1,001.

Иногда они даже не пытаются заработать на самой торговле. В рамках модели «maker-taker» некоторые биржи предоставляют небольшие премиальные выплаты или ценовые скидки за запрос котировок (на покупку или продажу акций), за которым следует торговая операция. Биржа взимает с противоположной стороны, тейкера, чуть более высокий сбор и сохраняет разницу. Благодаря этому алгоритм может купить акцию, получить скидку, затем продать акцию и снова получить скидку.

Все это контролируется алгоритмами, жизненный цикл которых может составлять не дольше нескольких недель. Иногда алгоритм просто ищет акции, движение рыночных цен которых усиливается в течение нескольких сделок подряд. Такой алгоритм (momentum algo) приобретет акцию, в ожидании, что рост ее цены продолжится. «Регрессионный» алгоритм будет продавать, ожидая откат цены к среднему значению. Одна и та же компания может использовать одновременно оба эти алгоритма. В течение минуты и тот, и другой алгоритмы могут оказаться правы.

Одной из общих для алгоритмов стратегий является поиск пар акций, цены на которые исторически коррелируют друг с другом. Классический пример – акции нефтяных компаний, растущие вместе с ценами на сырье, или акции авиакомпаний, демонстрирующие обратную зависимость. Но не все они движутся одновременно, поэтому есть стратегии, которые предполагают покупку или продажу той акции, движение которой повторяет динамику другой ценной бумаги, с тем, чтобы затем выгодно реализовать ее.

Точно так же «производные» финансовые инструменты, такие как опционы и фьючерсы могут выйти из равновесия вместе со связанными с ними акциями. Некоторые алгоритмы являются «маркет-мейкерами» биржи – они пытаются приобрести акции по минимальной цене покупки и быстро продать их по чуть более высокой цене продажи, собирая разницу, называемую спредом. Люди, которые делали так, назывались раньше специалистами, и неплохо зарабатывали, когда спреды достигали восьмой части доллара. С тех пор, как на Нью-Йоркской фондовой бирже в 2001 году была объявлена «децимализация» [от английского decimal, «десятая часть» – прим. переводчика], размер спреда снизился до пенни или двух, а это означает, что, чтобы заработать те же деньги, теперь нужно обрабатывать гораздо больше сделок, и делать это в несколько раз быстрее. Эта сфера торговли на бирже перестала быть уделом людей.

Котировки акций всегда фиксируются до пенни, но реальные цены могут варьироваться в диапазоне шестого знака после запятой. Ни один нормальный человек не будет торговаться до десятитысячной доли цента. Но компьютеры это не пугает.

Более частный пример: упрощенный алгоритм, который Мэни Маджоури (Mani Mahjouri), главный специалист по инвестициям в Tradeworx представил на Битве Квантов. Его гипотетический алгоритм покупает и продает ценные бумаги SPY– депозитарные расписки, отражающие продуктивность индекса S&P 500, основывающегося на ценности 500 крупнейших публичных компаний США. Депозитарные расписки SPY торгуются на различных биржах, включая Nasdaq в Нью-Йорке, но в Чикаго размещается рынок фьючерсов S&P 500, то есть контрактов, цены на которые отражают ставки на значения индекса на недели и месяцы вперед.

Цены на SPY и фьючерсные контракты как правило коррелируют, но не идут «нога в ногу» – обычно фьючерсные контракты опережают SPY на несколько миллисекунд. Причина этого несущественна, все, что имеет значение – то, что это правило соблюдается достаточно долго, так что алгоритм может извлечь прибыль, используя колебания фьючерсов S&P для предсказания поведения SPY на следующие несколько миллисекунд. Как много прибыли из этого можно извлечь зависит от того, как быстро алгоритм сможет получить данные, передаваемые из Чикаго в Нью-Йорк. В качестве эксперимента Маджоури применил алгоритм к полному списку торгов за весь день и вычислил, что в оптимальных условиях – под которыми он имел в виду передачу данных и команд со скоростью света – алгоритм смог бы провести примерно 64 000 торговых операций со средней выручкой в $0,0001 за акцию.

Заданная модель предполагала реализацию одной акции за торговую операцию; как правило, высокочастотные трейдеры работают с относительно небольшими объемами, несколько сотен акций в единицу времени, поскольку крупные партии меняют состояние рынка.

Строго в качестве иллюстрации к модели, примем, что в течение среднестатистического торгового дня из рук в руки переходят около 150 миллионов акций SPY. Tradeworx заявляет, что работает примерно с 4% всех торгов SPY, так что, экстраполируя эти данные можно заключить, что это примерно 6 миллионов акций SPY, помноженных на $0,0001, что в результате дает…$600. Сам по себе это, конечно, малоэффективный способ разбогатеть. Но помножьте этицифры на количество подобных алгоритмов, работающих в любой момент времени – и ситуация станет гораздо интереснее. Одна из причин, по которым высокочастотный трейдинг вообще существует – то, что эти операции происходят слишком быстро, чтобы человек мог этому помешать.

Вот, что можно попробовать: откройте страницу Yahoo Finance в часы торговли на бирже и введите тикер для котировок, скажем, Intel (INTL). На странице с котировками нажмите на кнопку OrderBook. Вы увидите, что под надписью «Bid» (цена покупки) находится список из пяти значений в порядке убывания, а похожий список, проранжированный по возрастанию, называется «Ask» (цена продажи). Эти цены отражают предложения о покупке или продаже определенного количества акций. Цены будут достаточно близки друг к другу по значению, а цифры с первых срок должны коррелировать с текущей ценой тикера, отражая самую последнюю торговую операцию.

Так работает рынок капитала, хотя это, кроме всего прочего, конечно, фикция. Если вы, как розничный клиент, захотите купить акций Intel, ваш заказ будет, скорее всего, исполнен по или близко к преобладающей рыночной цене вашим брокером исходя из его собственных запасов (in-house inventory). Или же за небольшую плату он может быть передан дилеру – такому «внутреннему игроку», который продает и покупает акции на себя, по ценам не хуже чем на внешнем рынке. [В этом случае заявка клиента будет не выведена на биржу, а исполнена внутри брокера по принципу наилучшего исполнения (best execution), так сказать интернализована, – прим. переводчика].

Возможно, вы слышали о Бернарде Мэдоффе; это именно то, что он делал в рамках своего законного бизнеса. Цены покупки и продажи всегда фиксируются до пенни, но цены реальных торгов могут исчисляться с точностью до трех, четырех или даже шести знаков после запятой. Ни один здравомыслящий трейдер не будет тратить свое время, торгуясь за десятитысячную долю цента, но компьютеров это не пугает.

Котировки в портфеле заказов Yahoo, вероятно, подбираются алгоритмом, и вы абсолютно точно не сможете торговать по этим ценам. Даже если бы у вас был выход на биржу, чего у вас, разумеется, нет, они, вероятнее всего, устарели бы задолго до того, как вы вошли бы на рынок – либо по ним уже совершились бы торговые операции либо, что еще вероятнее, их значения изменились бы еще до совершения каких-либо операций с акциями. И именно здесь таится настоящая опасность. Дело не в том, что люди все меньше и меньше вовлекаются в процесс торгов – дело в том, что люди просто не могут принимать участие в торгах.

«К тому моменту, когда обычный инвестор видит котировку, он, грубо говоря, видит свет звезды, пролетевший до него 50 000 световых лет», – говорит Сэл Арнук (Sal Arnuk), партнер в компании Themis Trading и соавтор книги под названием «Broken Markets», критикующей высокочастотный трейдинг.

По некоторым подсчетам, 90% запросов котировок на основных фондовых биржах отменяются до проведения торговых операций по ним. Многие из них никогда не повлекут за собой торговых операций – они размещаются для проверки рынка, для того, чтобы сбить с толку алгоритмы конкурента, или замедлить торговлю по акции, «засоряя» систему запросами – практика, известная, как «накрутка котировок». Это может быть даже другая акция, в случае, если трейдеры, работающие с ней, обслуживаются тем же сервером. В Интернете эта практика известна под названием DOS-атаки, которая является преступлением. Среди квантов это рассматривается, как крайнее проявление дурного тона.

Подобная ситуация привела к появлению объединенной системы запросов биржевых котировок, которая агрегирует запросы котировок с 12 американских фондовых бирж и пересылает их трейдерам – это нервная система рынка, ощущающая на себе всю тяжесть сложившейся ситуации.

«Каждый раз, когда они увеличивают мощности, объем сообщений возрастает ровно настолько, чтобы покрыть разницу», – говорит Эрик Скотт Хунсадер (Eric Scott Hunsader), CEO компании Nanex, которая агрегирует и анализирует данные по рынкам. «Сейчас вам нужно соединение с пропускной способностью в гигабит и выше – а в 2000-м я мог следить за рынками, используя всего лишь 56-килобитный модем. Открыть запрос на котировку можно бесплатно, но потом нам всем приходится за него платить.»Часть 4

В марте прошлого года не так давно открывшаяся фондовая биржа BATS, расположенная в Канзас Сити, организовала собственное первичное размещение акций. Но уже через несколько секунд после начала торгов что-то пошло не так: какой-то баг «заморозил» торги по акциям BATS на самой бирже BATS и в процессе торгов вывел из строя сервер, ответственный за все тикеры, аббревиатуры которых начинались с первых букв алфавита. Поэтому отключение системы отрицательно сказалось и на одной компании из Купертино, название которой начинается с буквы «А»: из-за него цены на акции компании на бирже BATS по ошибке стали котироваться на 10% ниже реальной стоимости, что вызвало краткую остановку всех торгов по акциям этой компании, одной из самых известных в мире. [Компания на букву «А» — это Apple – прим. перев.]

Тем временем, единственной биржей, котировавшей акции BATS была Nasdaq, и с ней тоже начались странности. В течении 900 миллисекунд, слишком быстро для того, чтобы кто-либо смог на это отреагировать, цены за акцию BATS рухнули с $15.25 (цена в момент открытия торгов) до $0.28, снизившись до десятой части цента еще до того, как торги были приостановлены.

Исполнительные директора BATS извинились, взяли на себя ответственность за произошедшее, остановили процесс выхода на IPO и отменили торги. Но, возможно, произошло нечто большее, чем просто сбой системы. Анализируя транзакции, инженер компании Nanex Джеффри Донован (Jeffrey Donovan) увидел следы работы алгоритма, разработанного для того, чтобы вводить акции на рынок с последовательным понижением цены.

«Такой алгоритм выжидает несколько миллисекунд после каждой сделки для того, чтобы цена предложения стала ниже, чем цена, предложенная алгоритмом, а затем цикл повторяется до тех пор, пока стоимость акции не станет равна нулю», – говорит он.

Кто бы ни стоял за этим, он не был намерен нажиться на этой операции; CEO Nanex Эрик Скотт Хунсадер полагает, что это была попытка уничтожить BATS, которая всего за несколько лет отняла 10% объема рынка американских торгов у своих матерых конкурентов.

Высокочастотный трейдинг поднимает экзистенциальный вопрос: Зачем нам фондовые рынки? Сегодня трейдинг становится самоцелью.

Представители BATS не стали комментировать эту теорию, слух о которой обошел все фондовые биржи прошлой весной (Комиссия по ценным бумагам и биржам США изучает эту историю). Другие рыночные обозреватели отнеслись к этому скептически.

В общем, как говорит CEO Tradeworx Манож Наранг (Manoj Narang), – «Компьютеры не становятся соучастниками в манипуляциях с рынком. А вот люди становятся. Любой высокочастотный трейдер, «зашивающий» манипулятивную логику в алгоритм, за который могут привлечь к суду, вероятно слишком глуп для того, чтобы понимать, как играют на бирже».

Большая часть Wall Street искала в произошедшем плюсы. Поскольку падение BATS не спровоцировало кризис на других биржах, многие рыночные обозреватели полагают, что правила, введенные для того, чтобы предотвратить повторение «Моментального обвала» (FlashCrash) 6 мая 2010г. – когда индекс Dow Jones Industrial Average упал на 600 пунктов за пять минут – все-таки работают. Высокочастотные трейдеры верят, что это событие ввело публику в заблуждение, из-за чего теперь именно ихобвиняют в каждом финансовом кризисе начиная с Великого Краха 1929 года.

«Людей буквально трясет, когда они узнают, чем я занимаюсь», – говорит Ирэн Элдридж (Irene Aldridge), ведущий алгоритмический трейдер и участник панельной дискуссии на Битве Квантов.

В стостраничном отчете сотрудники регулятивных органов, избегая использования слов «вина» или «ответственность», заявляют, что катастрофа 2010 года началась с того, что «Высокочастотные трейдеры начали быстро скупать, а потом перепродавать контракты друг другу – создавая эффект «горячей картошки», так как одни и те же позиции часто колебались вверх и вниз». Для тех, кто следит за состоянием своего пенсионного счета, эта новость не из хороших; за два с небольшим года с момента «Моментального обвала» инвесторы успели изъять более $300 миллиардов из долгосрочных взаимных фондов.

«Когда кому-то удается посеять панику из-за единичной плохой сделки, для инвесторов создается неблагоприятная среда», – говорит сотрудник Themis Trading Сэл Арнук, – «Вот почему они продолжают уходить с рынка и по сегодняшний день».

Высокочастотный трейдинг задает капитализму экзистенциальный вопрос, с которым большинство трейдеров опасаются сталкиваться лицом к лицу: Зачем нам фондовые рынки? Стандартный ответ по учебнику звучит так: для стимулирования инвестиций в бизнес за счет предоставления инвесторам гарантий в том, что они всегда могут продать свои акции по заявленной цене – и этим обеспечивается ликвидность их вложений. С 1792 по 2006 год Нью-Йоркская фондовая биржа была некоммерческой квази-организацией, которой владели члены биржи, брокеры, торговавшие на ней.

Сейчас это филиал более крупной компании NYSE Euronext, чьи собственные прибыли и рыночная цена зависят от того, участвуют ли высокочастотные трейдеры в торгах. Трейдинг все сильнее замыкается на себе, отделяясь от той части экономики, в которой производятся продукты и услуги, и занимает все большую часть ВВП – в два раза большую, чем сто лет назад, когда Wall Street финансировала бешеный индустриальный рост экономики.

«Это по меньшей мере противоречит здравому смыслу», – пишет экономист Нью-Йоркского Университета Томас Филиппон (Thomas Philippon) в статье для фонда Russell Sage Foundation. «Почему тогда сегодняшняя финансовая индустрия не превосходит по эффективности финансовую индустрию времен Джона Пьерпонта Моргана?»

На пресс-конференции, прошедшей несколько месяцев назад, Мэри Шапиро (Mary Schapiro), председатель Комиссии по ценным бумагам и биржам, заявила, что обеспокоена объемом торгов «несвязанных с основными характеристиками компаний, торгующихся на биржах». Были предложены и способы упразднить подобное положение вещей, такие как предложение наказывать трейдеров за отмену слишком большого количества команд. Большая часть таких нововведений так и осталась на уровне предложений.

«Автоматические прерыватели» вводят ограничения на постепенно ускоряющееся падение или повышение цен на рынках, однако сейчас высокочастотный трейдинг по существу никак не регулируется (сейчас Комиссия по ценным бумагам и биржам заявляет, что будет по меньшей мере вести аудит торговых операций, совершающихся со скоростью в микросекунды – путем покупки доступа к данным Tradeworx).

В защиту автоматизированного трейдинга выступает тот факт, что он снижает стоимость проведения торгов и увеличивает ликвидность путем сокращения спреда между ценой покупки и ценой продажи акции.

«В конце каждого торгового дня акции переходят в руки людей, которые хотят сохранить их в надежде на рост их стоимости или на выплату дивидендов», – говорит Бернард Донефер (Bernard Donefer) в центре финансовых услуг Subotnick колледжа им. Баруха Городского университета Нью-Йорка. «Если вы – один из этих людей, то вы не должны беспокоиться о том, что происходит на биржах с 9:30 до 16:00 и можете спокойно ощущать преимущества от понижения стоимости и повышения скорости исполнения команд».

Это, конечно, хорошо, но, как заметили Сэл Арнук и его соавтор Джозеф Салацци (Joseph Saluzzi) в книге «Broken Markets», вы также несете риск того, что цены на акции начнут колебаться в невообразимом диапазоне, если алгоритмические трейдеры прекратят использовать свои программы во избежание собственных потерь. Это не тот бизнес, где деньги будут зарабатывать для вас.

Один из побочных эффектов роста популярности алгоритмического трейдинга – взрывной рост рынка финансовых данных. Один из наиболее ценных типов информации – исторические данные; квантам требуются терабайты такой информации для тестирования своих трейдинговых моделей. Даже свободно распространяемую информацию, такую, как отчеты корпораций о прибылях и убытках и госстатистику можно продать, если преобразовать информацию в формат, удобный для считывания алгоритмом.

Часть 5

Это не ускользнуло от внимания Dow Jones, где поняли, что деньги, которые компания инвестирует в то, чтобы п

Это не ускользнуло от внимания Dow Jones, где поняли, что деньги, которые компания инвестирует в то, чтобы пПо материалам: habrahabr