Мережа лабораторій "Ескулаб" виконує свої зобов'язання, але конфлікт між власниками поставив під загрозу зриву…

Питер Гарнри: Фондовый рынок готовится к коррекции

Мировые рынки акций (индекс MSCI World) по динамике превзошли изменения в экономических ожиданиях по индексу IFO в максимальной степени с момента пузыря доткомов. Это дает нам основание думать, что коррекция на фондовом рынке неизбежна.

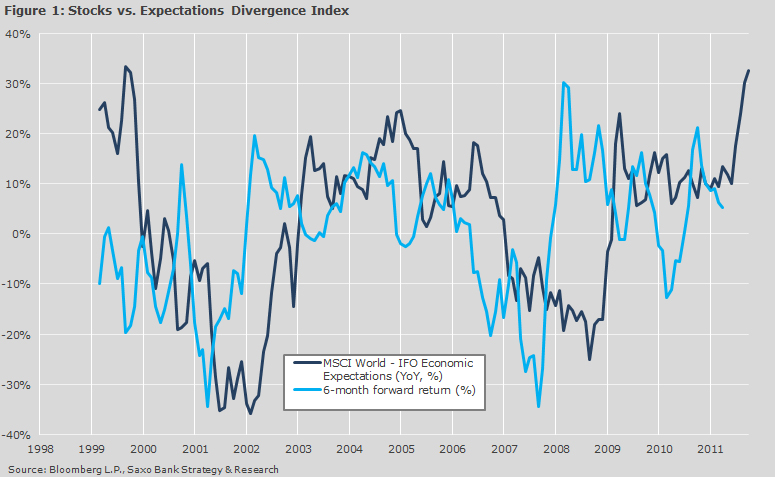

Мировые рынки акций (индекс MSCI World) по динамике превзошли изменения в экономических ожиданиях по индексу IFO в максимальной степени с момента пузыря доткомов. Это дает нам основание думать, что коррекция на фондовом рынке неизбежна.1.Динамика акций существенно превзошла ожидания: Разница между годовыми темпами роста глобального индекса MSCI (евро) и годовыми изменениями в экономических ожиданиях по оценке института IFO достигла максимальной величины с момента образования пузыря доткомов (см. График 1), и, как правило, такие завышенные показатели говорят о том, что в ближайшие полгода динамика будет ровной или отрицательной. На основании этого наблюдения мы допускаем вероятность того, что коррекция на фондовых рынках в размере 10% неизбежна. Единственное, что может изменить такую перспективу, это неожиданное улучшение экономических ожиданий в лучшую сторону или надежные данные, что, на наш взгляд, маловероятно, учитывая имеющиеся у нас данные.

2.Что может послужить катализатором: До конца этого года условия на рынке не будут способствовать рисковым вложениям. Мы выделяем четыре основных событийных риска, которые могут спровоцировать коррекцию на фондовом рынке: 1) обращение Испании за финансовой помощью, 2) реструктуризация долгов в Греции, 3) неутешительный сезон отчетности и 4) “финансовый обрыв» в США.

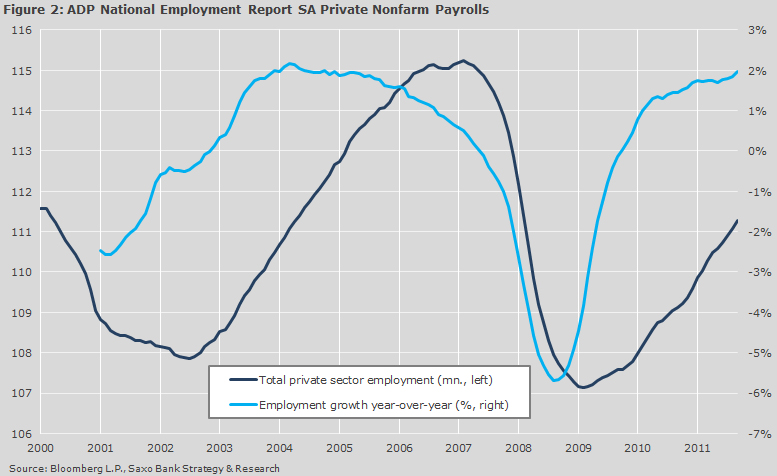

3.В грязи увязла еврозона, а не США: Фраза «увязла в грязи», которую Бен Бернанке недавно использовал для описания американской экономики, больше подходит для еврозоны. По данным ADP, рост найма в частном секторе США соответствует росту в начале 2005 года (см. График 2). Между тем, опубликованный на этой неделе индекс PMI в производственном секторе подтвердил структурный распад в еврозоне, где Франция (значение PMI на уровне 42,7) опустилась до основания наряду с Грецией. Темпы роста номинального ВВП в Италии и Испании по-прежнему недостаточны для того, чтобы можно было положительно оценивать перспективы разрешения долгового кризиса и развития экономической активности. Одновременно в Италии и Испании снижаются вклады. Главную угрозу для еврозоны представляет политический и экономический курс Франции, который повышает вероятность того, что Франция может стать последним водоворотом, который закрутит всю еврозону.

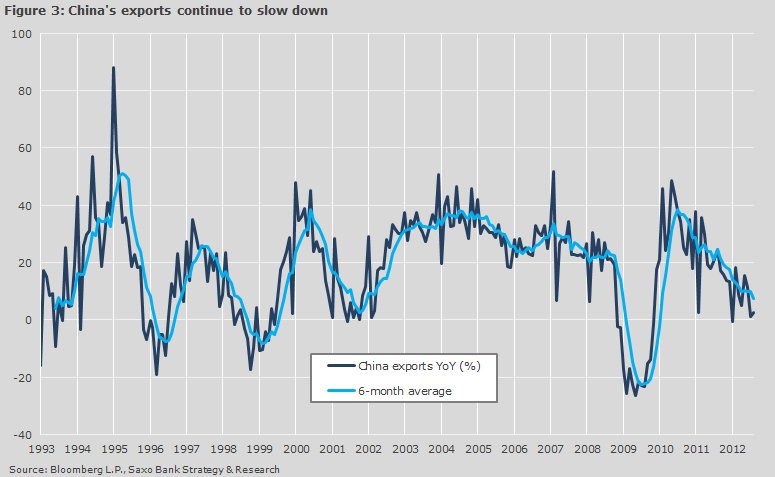

4.Замедление темпов роста в Китае вызывает серьезное беспокойство: Еще одним фактором, который поддерживает наше предположение о неутешительном сезоне отчетности и коррекции на фондовом рынке, являются экономические условия в Китае. Глава компании FedEx Фред Смит абсолютно прав, когда говорит, что аналитики совершенно недооценивают последствия сокращения экспорта для китайской экономики в целом. Непрекращающееся замедление китайского экспорта (см. График 3) вызывает беспокойство, и это может отразиться на результатах финансовой отчетности к удивлению многих аналитиков.

5.Отдельные компании с маленькой капитализацией могут вырасти в условиях стагнации экономики: Нет никаких индикаторов, указывающих на высокий экономический рост, и процесс отказа от использования заемных средств продолжит негативно влиять на восстановление экономики. Мы полагаем, что в таких обстоятельствах инвесторы должны отдать предпочтение акциям компаний с небольшой капитализацией и устойчивой бизнес-моделью, которые в достаточной мере используют рост своей капитализации для получения дохода. Нашими фаворитами среди компаний с маленькой капитализацией являются следующие компании: Liquidity Services Inc. (тикер: LQDT US), Axis Communications AB (тикер: AXIS SS), NIC Inc. (тикер: EGOV US), Websense Inc. (тикер: WBSN US).

Когда акции по своей динамике так сильно превосходят изменения в экономических ожиданиях, должны зазвучать сигналы тревоги...

Американский частный сектор демонстрирует неплохие результаты в области найма, несмотря на заявления ФРС...

По материалам: РБК daily