Верховна Рада ухвалила в другому читанні та в цілому законопроект про мобілізацію (№10449).

Клеинтоп: пока кривая доходности не изменится, лидирующего положения медведей на рынке не будет

Нервные инвесторы, ожидающие индексов, говорят о приближающемся лидирующем положении медведей на рынке. Может быть, лучше, если они сконцентрируют свое внимание в другом месте: на кривой доходности. Так говорит главный рыночный стратег-аналитик LPL Financial Джеффри Клеинтоп, который утверждает, что кривая доходности имеет прекрасный послужной список, прогнозируя наибольшие вершины фондового рынка за последние 50 лет, и это совсем не сигнал о "медвежьим" рынке прямо сейчас.

Нервные инвесторы, ожидающие индексов, говорят о приближающемся лидирующем положении медведей на рынке. Может быть, лучше, если они сконцентрируют свое внимание в другом месте: на кривой доходности. Так говорит главный рыночный стратег-аналитик LPL Financial Джеффри Клеинтоп, который утверждает, что кривая доходности имеет прекрасный послужной список, прогнозируя наибольшие вершины фондового рынка за последние 50 лет, и это совсем не сигнал о "медвежьим" рынке прямо сейчас.«Кривая доходности-это еще один способ описать разницу между краткосрочными казначейскими облигациями и долгосрочными процентными ставками. Это любимый инструмент финансово-экономических зубрил, ведь она дает точное представление о положении рынка. Расширение кривой между доходностью бумаг с различными сроками погашения, известная как кривая крутизны, часто осведомляет о реальных экономических перспективах. Напротив, если кривая выравнивается, то перспектива роста, как правило, падает.

Если Федеральная резервная система агрессивно продвигает свою ключевую процентную ставку, то краткосрочные казначейские облигации, в свою очередь, стремительно растут. Если краткосрочная доходность поднимется выше, чем долгосрочные ставки, то кривая покажет инверсию. Перевернутая кривая доходности, как правило, признак того, что рецессия скоро начнется, это означает, что она также прогнозирует лидирующую позицию быков на рынке акций», - говорит Клеинтоп.

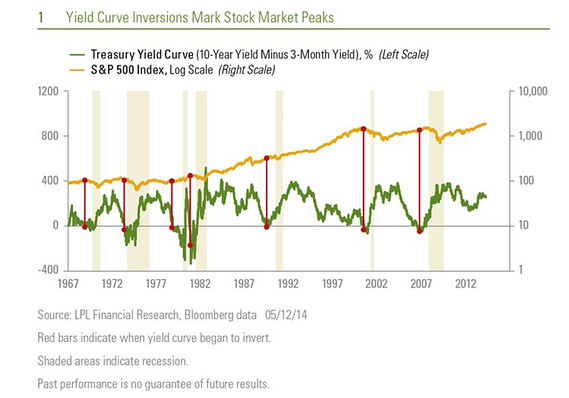

Существует ряд различных сроком казначейских погашений, которые можно использовать для расчета кривой доходности, но Клеинтоп решает найти спрэд между 3-месячными ГКО и 10-летними облигациями. Вот откуда этот дифференциал оказался отрицательным на протяжении последних 50 лет, и как он соотносится с индексом S&P 500:

Клеинтоп пишет:

“Каждому спаду за последние 50 лет предшествовало поднятие ставок Федеральной резервной системой достаточно, чтобы инвертировать кривую доходности. Семь из семи раз - идеальный послужной список для прогнозирования. Инверсия кривой доходности, как правило, проходит около 12 месяцев до начала рецессии, но время выполнения колеблется примерно от пяти до 16 месяцев. Пик на фондовом рынке происходит во время инверсии кривой доходности в преддверии рецессии и спада корпоративных прибылей.

Это ставит Клеинтопа в один ряд с Джонатаном Голубом, главным рыночным стратегом-аналитиком США из RBC Capital Markets, который тоже утверждает, что бычий рынок имеет гораздо больше возможностей для существования, потому что рецессии не за горами.

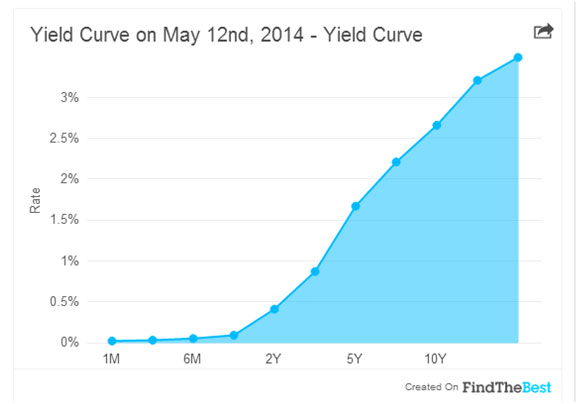

Итак, теперь вы беспокоитесь о том, когда кривая будет инвертировать. Кривая доходности, безусловно, в течение последнего полугодия была сведением того, как инвесторы облигаций беспокоятся о том, когда же ФРС начнет повышать свой ссудный процент, который был на уровне нулевой отметки последние полтора десятилетия. Но хорошей новостью является то, что кривая по-прежнему крутая и, конечно, далека от инвертирования. Вот так кривая выглядела в понедельник:

Как Kleintop пишет:

“Даже если долгосрочные процентные ставки остановятся на очень низком уровне доходности (2,6%) то, чтобы инвертировать кривую доходности на 0,5%, ФРС потребуется повысить процентные ставки от около нуля до более чем 3%! На основании последнего опроса действующих членов ФРС, которые голосуют за повышение ставок, проведенным ранее в этом году, участники не ожидают повышения ставки выше 3% примерно до 2017 года. Имеющиеся факты свидетельствуют, что лучший показатель для начала медвежьего рынка может быть еще очень далеко и сейчас это не повод для беспокойства.”

По материалам: MarketWatch