Машинобудівна Corum Group ("ДТЕК Енерго") випустила прохідницький комбайн RH110 для шахти "Самарська"…

Сергей Подорожников: История повторяется!

Подорожников Сергей, частный инвестор: «Компания «КИНТО» была первой компанией, в фонды которой я начал вкладывать деньги. Опыт инвестирования у меня 6 лет. На протяжении всего времени я активно изучал закономерности портфельного инвестирования. Считаю, чтобы добиться успеха, необходимо воспитывать в себе дух спортсмена, для которого лучше умереть, чем проиграть».

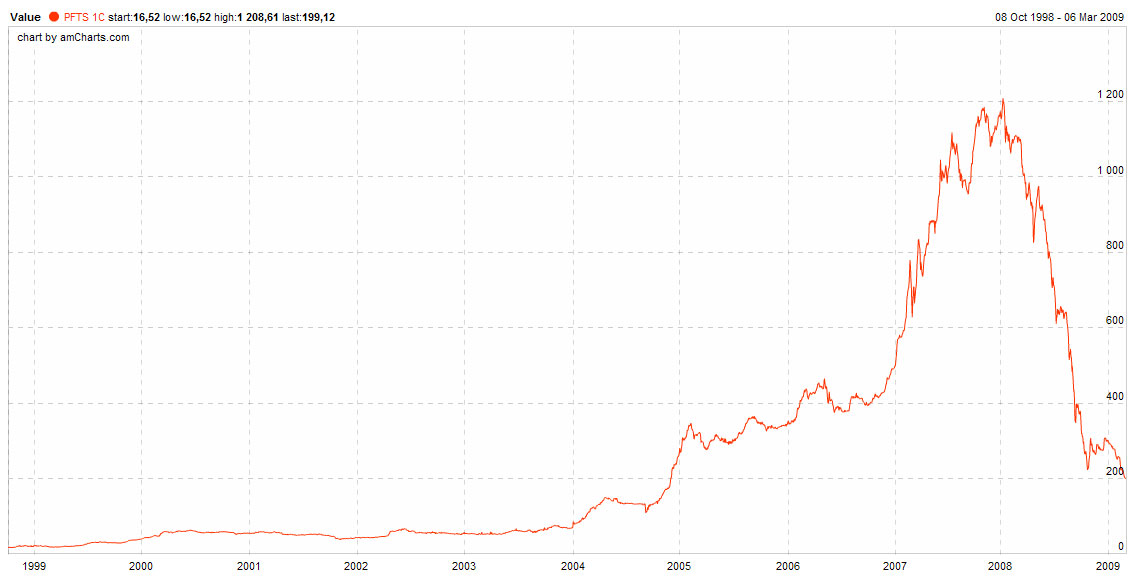

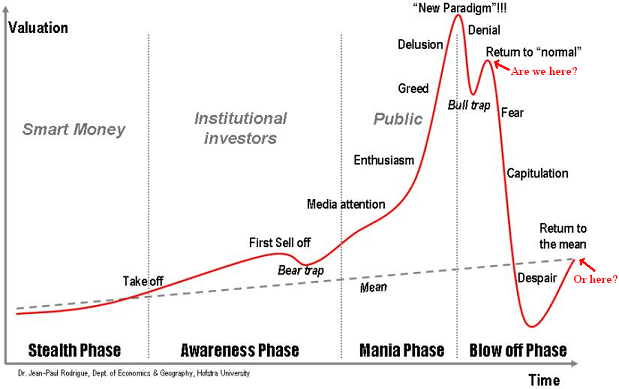

Когда я понял, что кризисы это циклическое явление, то решил на графике ПФТС выделить отдельно последний экономический цикл от дна 1998 года к дну 2008 года (см. Рис. 1). Позже я сравнил полученное изображение с рисунком, найденным в Интернет, где изображен графически экономический цикл (Рис. 2). Сходства очевидны. Кроме того там отмечены и названы основные фазы развития цикла.

Рис. 1

Рис. 2

Тогда я смог получил ответ на вопрос, какова же на самом деле доходность фондового рынка, если считать по индексу. На этот вопрос не может ответить ни один профессионал. То есть, как считать, конечно, известно, но все будет зависеть от того, какой период брать для расчетов. Ответ очевиден – необходимо брать целое количество циклов и считать от фазы до соответствующей фазы другого цикла. Например, на рисунке Рис. 1 я построил один экономический цикл от фазы дна к следующему дну. Таким образом, среднегодовая доходность получилась 27% годовых. Интересно, что если соединить пики смежных циклов, то мы получим те же 27%. Это и есть доходность нашего фондового рынка. Конечно, она будет несколько варьироваться из цикла в цикл, но думаю как ориентир вполне адекватный. Кроме того, эта доходность приблизительно в два раза превышает доходность по депозитам, что и должно быть. Напрашивается важный вывод: не важно, в какой фазе ты зашел на рынок, чтобы получить всю доходность, необходимо дождаться той же фазы в следующем цикле.

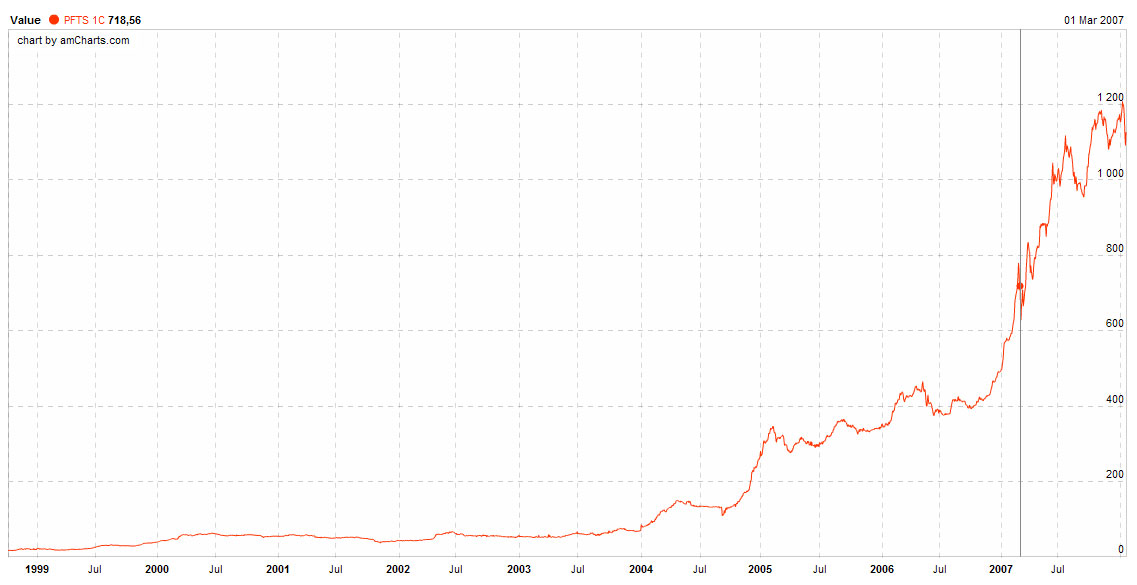

Несколько позже, я решил соединить два дна (1998 и 2008) и построить графики. То что я увидел, показало определенную закономерность фаз развития циклов. Можно увидеть, что соответствующие волны разных циклов хорошо накладываются друг на друга (по крайне мере до недавнего времени) (см. Рис. 3) (здесь на даты не обращайте внимания, красный график – 1998, синий – текущий с 2008). Здесь хорошо прослеживается, что наряду со случайными колебаниями присутствуют определенные закономерности. Первая волна, длящаяся около 3-ех лет, состоит из трех волн роста и трех корректирующих волн. Один цикл длиться приблизительно 10,5 лет (в Украине).

Рис. 3

Такая закономерность говорит о фрактальной структуре развития фондового рынка. На всех уровнях и масштабах будут проявляться одни и те же принципы и закономерности. Перед кризисным падением график фондового индекса приобретает экспоненциальный вид, что хорошо отражает суть роста сложных процентов (Рис. 4). Можно с уверенностью сказать, что в будущем настанет момент, когда график всей истории индекса ПФТС вновь приобретет свой типичный экспоненциальный вид, доходность всей истории на тот момент составит около 30%, а далее последует очередной кризис.

Рис. 4

Также можно сказать, что те же принципы характерны для любого эволюционного развития. Эволюция развития жизни носит экспоненциальный характер. Но это не происходит равномерно, а скачкообразно, благодаря длительным застоям (кризисам) и последующим неожиданным прорывам.

Нет смысла искать справедливости на рынке. Справедливой цены не существует. Никогда нельзя сказать, что дешево, а что дорого. Справедливая оценка акции сродни поиску святого Грааля. Решения спекулянтов и инвесторов принимаются на основе ожиданий, а не на основе реальной ситуации. А это уже область психологии, где не всегда можно найти логику. Мы всегда стараемся найти объяснения происходящему, связывая что-то с экономикой, что-то с политикой, но далеко не всегда вообще можно найти какое-то объяснение. Логика есть только в закономерностях, которые существуют на глобальном уровне.

Посмотрите на динамику фондового рынка Казахстана. Там похожая ситуация, просадка от исторического пика составляет около 70% (у нас 75%). Правда политическая ситуация у них, наверное, другая. В прошлом кризисе (1998) выход на исторические максимумы составил почти 5 с половиной лет, в этом кризисе (2008) "восстанавливаемся" мы уже немногим более 4 лет. Я не думаю, что в прошлом было лучше корпоративное управление или не было тех же экономических и политических проблем, что есть сегодня. Возможно даже тогда ситуация была хуже. Просто дело все в глобальных закономерностях. Обратите внимание, что пик в 2007 году и просадка в 2009 году полностью соответствуют адекватной доходности нашего фондового рынка (27%). Сейчас мы наблюдаем снижение, которое даже относительно прошлого кризиса выглядит чересчур пессимистично. Однако нельзя не увидеть, что начало восстановления в этом кризисе было слишком агрессивным (2009-2011), и мы здорово превышали аналогичную фазу прошлого кризиса. Сейчас соответствующая фаза протекает, наоборот, существенно хуже (ниже), что только подтверждает, гораздо большую агрессивность текущего цикла.

Вообще если верить в то, что история повторяется, и то, что люди, вошедшие в рынок на пике в 2007 году, все равно должны получить всю доходность, дождавшись соответствующей фазы, то в 2018-2020 года индекс ПФТС должен достичь значения не менее 10 000 пунктов. Сейчас в это трудно поверить, но только тогда в этом всем есть какой-то смысл.

Еще прошу вас обратить внимание на то, что профессиональные участники фондового рынка (Dragon-Capital, Универ и др.) активно выступают за введение поправки в закон об АО о принудительном выкупе акций мажоритарщиками (правило 95%). Смотрите:Обращение к Дмитрию Тарабакину, http://forum.ux.ua/viewtopic.asp?t=1495. Думаю, этому надо противодействовать, так как такое введение не может негативно отразится на нашем фондовом рынке. Прошу вас приложить все усилия, чтобы этого не состоялось. Дмитрий Тарабакин ищет Грааль в ведении двойного листинга. И готов поступиться правами миноритарных акционеров ради этого. Но он очень сильно ошибается, думая, что двойной листинг как-то значительно изменит ситуацию в нашей экономике и соответственно на фондовом рынке. А вот принудительный выкуп действительно может его уничтожить – мы не Россия. У нас нет такого free-float, как в России.

Посылаю вам файл kinto-screenshot.jpg, который вы можете распечатать и взять под рамочку. И всегда помнить, что "История повторяется!".

По материалам: КИНТО